来源: 甘肃酒业 发布时间:2014年11月18日

受中央严控“三公”消费等因素的影响,过去风光无限的高档酒类生产企业和流通商业的销售形势变得非常严峻。为进一步保障酒类生产商、流通商和消费者的合法权益,维护公平竞争的市场秩序,近日,国家商务部市场运行和消费促进司与商务部酒类流通管理办公室联合发布了《中国酒类流通行业发展报告(2013)》,旨在全面指导酒类流通行业的规范化发展。

2013年,酒类市场在经历了多年的快速发展后,市场供过于求、结构失衡等长期矛盾和问题进一步显现,高端消费、集团消费急剧萎缩,市场增速明显回落,酒类市场和酒类行业进入深度调整期。

与此同时,大众化、个性化的酒类消费需求快速增长,市场经营环境有了明显改善,酒类流通现代化水平稳步提升,酒类流通行业在调整中实现了平稳健康发展。

酒类流通行业总体情况

◆行业规模分析

企业数量

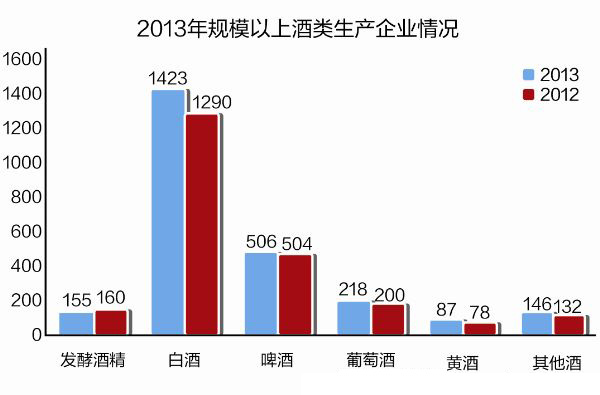

2013年,全国规模以上酒类生产企业总数2535家(见图1),比2012年增加171家,增长7.2%,其中白酒生产企业1423家,占总数的56.1%,比2012年增加了133家。

酒类经营企业方面,2013年在全国商务部门备案登记的酒类经营者数量超过230万家,同比增长8.2%。其中,批发经营(含批零兼营)占13.9%,零售经营占66.1%,餐饮经营占18.6%,娱乐企业占1%。

产销量

2013年,全国规模以上酒类生产企业饮料酒总产量6600.3万千升,同比增长4.5%,增速回落1.5个百分点。其中,白酒产量1226.2万千升,同比增长7.1%,增速回落11.5个百分点;啤酒产量5061.5万千升,同比增长4.6%,增速加快1.5个百分点;葡萄酒产量117.8万千升,同比下降14.6%。此外,发酵酒精产量911.5万千升,同比增长7.4%。

商务部监测的典型酒类流通企业饮料酒销售量同比增长3.5%。其中,批发企业饮料酒销售量同比增长3.6%;零售企业同比下降0.7%;重点监测的11种高端白酒零售量下降7.2%。

进出口规模

2013年,酒类商品进出口总体呈现量增额减态势,进出口总量90.61万千升,同比增长8.8%;进出口总额338957.5万美元,同比下降5.5%。

其中,酒类商品出口总量为28.60万千升,同比增长8.7%,增幅较上年提高12.1个百分点,出口总额为54868万美元,同比下降15.5%;酒类商品进口总量为62.01万千升,同比增长8.9%,增速回落5.3个百分点,进口总额为284089.5万美元,同比下降3.3%。贸易逆差229221.5万美元,同比增长0.2%,但增幅较上年减少16.7个百分点。

◆行业结构分析

地区结构

2013年全国饮料酒产量地区占比,东部为46.8%,中部为29.5%,西部为23.7%(见图2)。地区结构呈现以下特点:一是东部地区啤酒、葡萄酒产业优势突出,产量占比分别为50.5%和49.2%;二是中、西部地区白酒产业具有相对优势,产量比东部地区分别高出23.3%和19.5%,其中四川省白酒产量达336.4万千升,居全国第一;三是西部地区饮料酒产量增速较快,增长率为11.5%,明显高于东、中部地区的1.7%和3.9%。

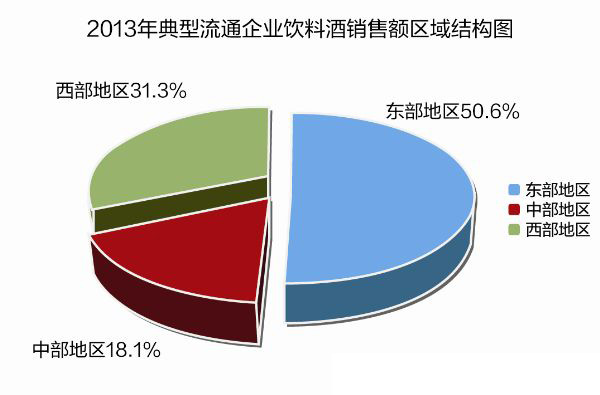

2013年全国典型酒类流通企业饮料酒销售额地区占比,东部为50.6%,中部为18.1%,西部为31.3%(见图3)。其中,东部地区为啤酒和葡萄酒的主销区,销售额占比分别为81.6%和72.6%;西部地区白酒销售额占比为41.8%,明显高于东部(33.8%)和中部(24.4%)地区。

品种结构

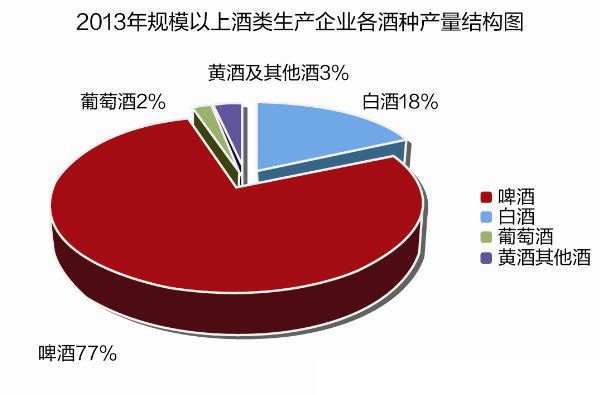

从主要酒种产量看,2013年规模以上酒类生产企业白酒、啤酒、葡萄酒产量所占比重分别为18%、77%、2%(见图4),啤酒产量占比远高于其它品种。

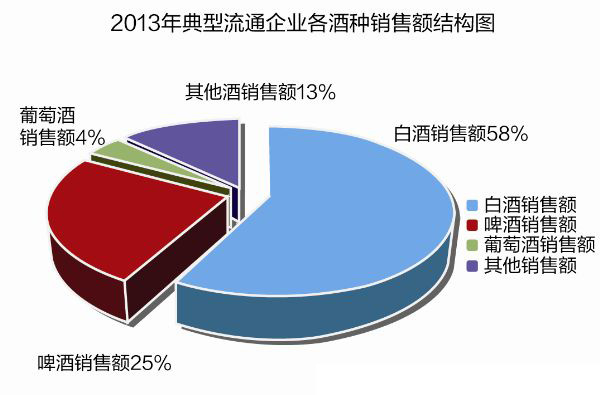

从销售额来看,2013年典型酒类流通企业经营的主要酒类品种销售额,白酒为1084亿元,占58%;啤酒为472亿元,占25%;葡萄酒为71亿元,占4%(见图5)。

所有制结构

2013年,酒类生产企业呈现多种所有制共同发展的格局。其中,私营企业发展速度加快,企业数量占比为50.7%,外商投资企业占8%,港澳台资企业占3%,国有及集体企业占3%,股份有限公司占5%,其他有限责任公司占26%。

全国典型酒类流通企业中,内资企业居主导地位,企业数量和销售额占比分别为95%和79%;其次是外资企业,企业数量和销售额占比分别为4%和20%;港澳台资企业数量和销售额占比均为1%。

进出口结构

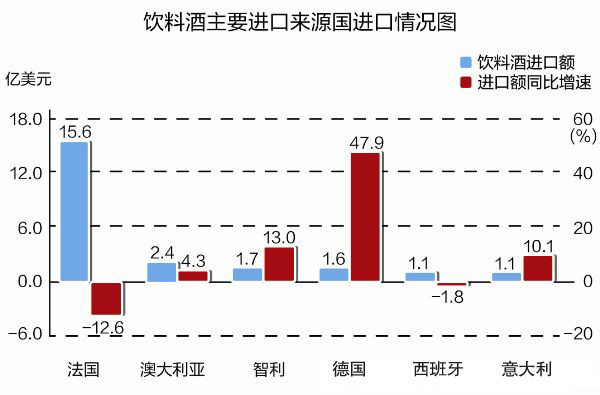

从酒类进口国别(地区)看,法国是我国第一大进口来源地,进口额占比为62.8%,其次分别为澳大利亚、智利、德国、西班牙、意大利(见图6),前六大进口国占进口总额的比重达82.6%。其中,自法国和西班牙进口额同比出现减少,自德国进口额同比大幅增加。

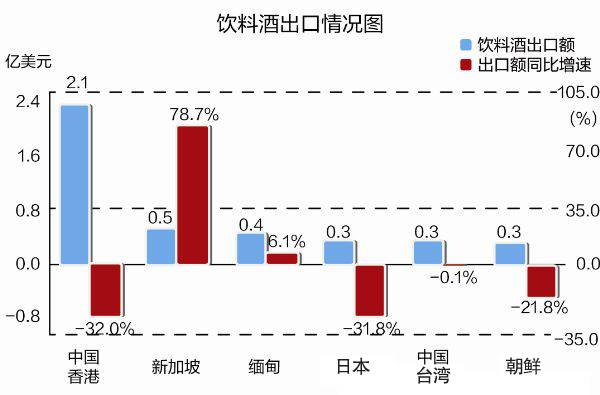

从酒类出口国别(地区)看,我国前六大出口地均为亚洲地区,依次为中国香港、新加坡、缅甸、日本、中国台湾、朝鲜(见图7)。其中,对中国香港出口额降幅最大,同比下幅32.0%;对新加坡出口额增速最快,同比增长78.7%。

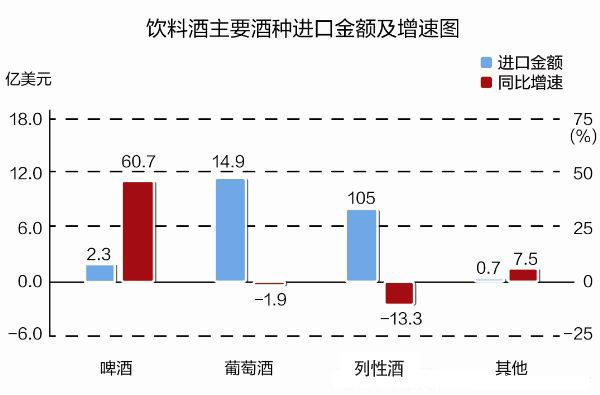

从进口酒种结构来看,葡萄酒为主要进口品种,进口额占比达52.5%,烈性酒、啤酒和其他酒种占比分别为37%、8.2%和2.3%。其中,葡萄酒进口额为14.91亿美元,同比下降1.9%,进口量为36.8万千升,减少5.1%;烈性酒进口额为10.5亿美元,下降13.3%,进口量为5.93万千升,减少7%;啤酒进口额为2.32亿美元,同比增长60.7%,进口量为18.23万千升,同比增长65.6%(见图8)。

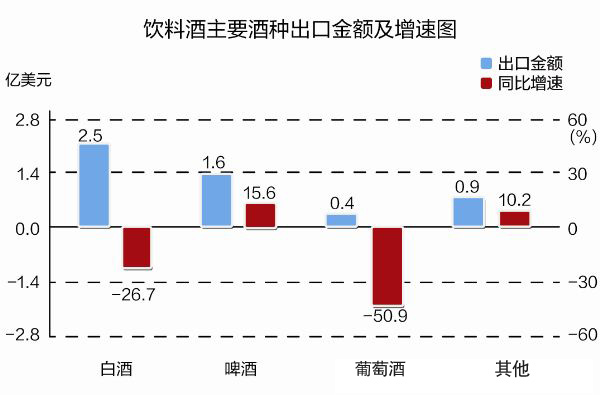

从出口酒种结构来看,白酒为主要出口品种,出口额占比达46.4%,啤酒、葡萄酒和其他酒种占比分别为29.7%、6.8%和17.1%。

其中,白酒出口额为2.54亿美元,同比下降26.7%,出口量为1.4万千升,增长10.7%;啤酒出口额为1.63亿美元,增长15.6%,出口量为24.9万千升,增长10.5%;葡萄酒出口额为0.37亿美元,下降50.9%,出口量为0.2万千升,下降7.6%(见图9)。

◆行业效益分析

销售收入

2013年,全国规模以上饮料酒生产企业主营业务收入7622.9亿元,同比增长9.6%,增幅较前一年回落了10个百分点。其中,白酒、啤酒、黄酒分别增长11.2%、9.3%和12.2%,葡萄酒下降8.5%。

2013年,典型酒类流通企业饮料酒销售收入同比下降3.1%,结束连续多年20%以上的增长速度。其中,批发企业下降2.7%,零售企业下降6.5%。

销售价格

2013年,典型酒类流通企业酒类商品批发加权价格同比下降5.1%,零售加权价格同比下降3.7%。其中,高端白酒价格回落较为明显,重点监测的11种高端白酒单品批发加权价格同比下降8.7%,零售加权价格同比下降6.7%。

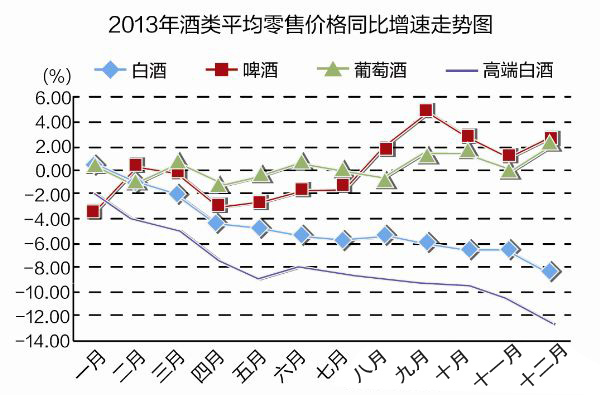

从全年变化趋势来看,2013年白酒零售价格同比降幅呈逐月扩大态势,高端白酒尤为明显;啤酒、葡萄酒价格与上年相比,呈现前低后高态势,但波动幅度不大(见图10)。

利税总额

2013年全国规模以上饮料酒生产企业利润总额1020.5亿元,同比增长0.1%,增幅较上年回落37个百分点;纳税总额为821亿元,增长0.6%,增幅回落21.1个百分点。

2013年典型酒类流通企业实现利润305.5亿元,同比增长3.9%,增速回落20.5个百分点;缴纳税收285.1亿元,同比增长1.3%,增速回落34.5个百分点。

上市公司

根据沪深股市数据,截至2013年12月31日,全国酒类行业上市公司共30家,营业收入总计1625.6亿元,同比下降1.2%;净利润总计397.9亿元,同比下降11.6%。其中,部分大型白酒企业主营收入、利润下滑明显,青岛、燕京等啤酒企业业绩实现了较快增长。

受业绩下滑等因素影响,酒类上市公司股价总体大幅回落,市值总计4887.6亿元,同比下降32.1%,部分白酒企业市值下降幅度超过40%,而同期沪深市值增长了3.8%。

2013年底,全国酒类行业上市公司市值总和占沪深两市总市值的2.0%。

◆行业现代化程度

随着酒类市场发生深刻调整,酒类流通行业和广大企业更加重视经营管理和技术创新,更加注重利用现代信息技术发展现代流通,各项流通标准规范得到广泛运用,酒类经营者登记备案和随附单溯源管理制度得到进一步落实,市场经营秩序明显改善,流通效率稳步提升,流通成本有所降低,酒类流通现代化程度不断提高。

酒类电子商务快速发展

2013年,酒类生产和流通企业大力发展电子商务,官网直营B2C、综合性B2C商城、C2C集市以及酒类B2C商城等电子商务平台不断涌现和壮大;O2O模式快速兴起,推动了线上和线下优势融合。

据首届中国酒业互联网大会数据显示,2013年电商渠道酒类销售额达73亿元,同比增长93.1%,其中白酒销售占48%。

酒类连锁经营不断拓展

2013年,大型酒类流通企业不断提高连锁经营率,物流配送门店快速发展,提高了流通效率,降低了流通成本,流通组织化程度和规模化水平明显提高。北京酒类连锁经营店铺已近万家,北京糖业烟酒集团、朝批商贸股份有限公司通过提高连锁经营率和配送覆盖面,销售额逆市上扬;山西酒类连锁经营额已占销售总额的15%。

酒类追溯体系不断完善

近年来,在中央财政的支持下,商务部在酒类产销较为集中的省份组织开展了酒类电子追溯体系试点。2013年,在试点工作带动下,初步建立了较为完善的酒类电子追溯标准体系,为酒类电子追溯“统一标准、统一技术、统一设备、统一查询”奠定了基础。茅台、五粮液、张裕、泸州老窖等一批酒类龙头企业利用无线射频识别(RFID)、二维码等现代信息技术开展电子追溯,率先在快速消费品中实现了互联网与物联网的融合,初步建立了酒类溯源体系。上海、山西等地积极推进地方酒类追溯信息平台建设,北京、河北、辽宁等十多个省区市开展酒类流通电子随附单追溯,酒类追溯链条不断完善,追溯覆盖面和受益面不断扩大。

酒类流通行业存在的问题

◆全国性法规建设滞后

酒类是关系消费安全、国家税收、粮食安全和社会稳定的特殊食品,美欧日等发达国家普遍进行严格管控。目前,我国酒类行业主要依据《食品安全法》和《酒类流通管理办法》进行管理,前者主要针对一般商品,难以满足对酒类特殊性的监管要求,后者属于部门规章,法律层级较低。

此外,商务部先后发布实施了一系列酒类标准规范,但大多属于推荐性标准,强制力相对较弱。全国有十余个省区市出台了地方性酒类管理法规,但各地立法缺乏统一衔接,既不利于酒类大市场大流通发展需要,也不利于酒类行业管理。

◆产销结构失衡凸显

产能过剩突出。由于前几年市场需求旺盛,价格屡创新高,行业效益攀升,利润丰厚,酒类行业成为境内外产业和金融资本追逐的热点领域,有的企业甚至囤货牟利。

2013年白酒产量比2003年增长了2.7倍,企业库存普遍达到近年来最高水平。

消费结构畸形。由于近年来酒类企业纷纷追逐高端酒的生产和流通,不断强化酒类市场消费“倒金字塔”型的畸型消费结构。

2013年,酒类产销结构失衡问题集中显现,高端酒动销困难、量价齐跌,有的品种甚至出现价格倒挂,销售额大幅下滑。

◆行业发展方式亟需转型升级

一是流通组织化程度较低。在我国大部分地区,酒类流通缺乏完善的市场准入限制,酒类流通主体“小、散、弱、乱”,既不利于行业发展,也不利于酒类管理。据测算,当前我国酒类流通主体超过300万家,中小微企业及个体经营者占绝大多数,运营能力和服务水平良莠不齐,有的甚至成为制假售假的窝点。

二是流通模式较为粗放。酒类流通仍以传统的经销代理模式为主,形成多区域、多层级分销格局,一旦运营不当,容易造成生产环节和经销环节相互脱节,加之有的酒类生产企业严格限制分销区域,不利于酒类流通企业做大做强。

三是流通成本高效率低。由于多数酒品通过多级批发进入庞杂的终端市场,经销环节多、渠道杂、分布广、流通成本高等问题突出,尤其在供过于求的情况下,过剩产能易转嫁为流通企业库存。

如2013年规模以上酒类生产企业饮料酒产量同比增长4.5%,而典型酒类批发经营者饮料酒库存量增长了13.0%。

◆市场秩序问题屡禁不止

由于全国性酒类法规建设较为滞后,酒类行业准入门槛低、违法成本低、市场秩序乱等问题尚未得到根本解决。

有的地方尚未从根本上彻底消除酒类地区封锁,酒类商品跨地区自由流通受到限制,酒类连锁经营发展受到制约。无序竞争、不规范经营等问题较为突出,大型商场滥用优势地位违规收取酒类商品高额进场费、酒类经销商违规促销、虚假宣传、恶性竞争等事件时有发生。有的酒类生产经营企业诚信意识淡薄,以假乱真、以次充好等现象频繁发生。有的酒类产品品质与价格严重背离,部分白酒品牌和进口葡萄酒价格虚高,酒吧、KTV等零售环节加价过高,既让广大消费者望而却步,又影响了行业整体声誉。

酒类流通行业发展趋势

◆行业结构调整更加科学化

在我国,酒类商品具有广泛的消费群体和深厚的消费基础,随着经济增长和居民收入水平的不断提高,大众化消费将进一步激活,只要措施到位、调整得当,酒类消费市场仍然具有较大的发展潜力。

同时,随着新型流通方式不断涌现,行业结构调整将持续优化,一批落后产能和竞争力较弱的中小流通企业将被淘汰,酒类生产企业和流通企业更加注重发展互利共赢的新型合作关系,酒类生产经营的组织化、规模化、集约化程度将进一步提升。顺应酒类流通新形势、新特点,酒类流通企业更加注重自身品牌建设,纷纷响应和推行“真品售酒、实价售酒”,北京朝批、华致酒行、ASC、建发、优传、酒仙网等一大批具有市场竞争力的酒类流通企业脱颖而出,越来越受到消费者的认可和青睐,流通品牌号召力和影响力日益增强。

◆酒类流通体系更加精细化

一是新型流通加速发展。随着物联网、互联网等新技术的运用,酒类电子商务、连锁经营、统一配送等新型流通模式日渐成熟,在传统酒类销售普遍下滑的情况下,新型流通方式实现了高速增长。

二是传统流通加快转型。酒类流通企业积极利用现代信息技术改造传统流通,大力发展直营连锁和大型批发商直供零售终端,推行一站式供应链管理,依托线下体验发展线上交易,降低流通成本,提高流通效率。

三是酒类流通渠道纷纷下沉。许多酒类生产经营企业把渠道下沉作为营销重点,大力开拓地市、县市区以及乡镇农村市场,打造新的酒类市场增长点。

四是营销服务更加精细化。一些流通企业适应市场需要,大力发展个性化、精细化营销,积极开拓团购直销、贴牌定制和宴席服务等,做细、做强、做活终端服务。

◆酒类商品市场回归大众化

随着中央八项规定深入实施,“三公”消费、集团消费将受到更为严格的限制,酒类生产和消费过度追求高端化的畸形结构难以为继。顺应市场出现的新形势新变化,酒类生产经营企业重新细分消费市场,合理定位高、中、低端酒类产品结构,满足多元化消费需求,有的还专门成立了个性化酒定制部门。

2013年,在高端酒销售大幅回落的情况下,部分中低端酒品市场逆势增长,一些省份地产酒增长迅速,市场重心正向价格合理、包装环保、品质独特的大众化消费回归。未来中低端市场的竞争将日趋激烈,酒类消费结构将更加合理,白酒市场产品价格将重新定位并趋稳,葡萄酒市场份额有望继续提升,啤酒进口量可能进一步扩大。

◆酒类消费行为更加理性化

随着文明消费、厉行节约的良好社会风气不断强化,消费者健康安全意识不断提高,科学饮酒、理性饮酒、文明饮酒的消费观念更加深入人心,消费者更加关注饮酒与健康、饮酒与安全,酗酒、拼酒、斗酒等不良饮酒习惯受到抑制。80后等新生代消费群体的消费理念正在发生变化,追求时尚化、差异化消费,个性化、功能性酒类产品市场需求加大。

对策建议

◆加快推进法规标准制度建设

充分借鉴国际酒类立法经验,加快推进全国酒类流通管理立法,提升酒类管理的法律层级,建立完善酒类市场准入及退出机制,严格酒类生产、流通、消费管理。加强酒类标准体系建设,抓好已出台标准的宣贯执行,将条件成熟的行业标准提升为国家标准、推荐性标准提升为强制性标准,切实规范酒类经营主体行为。完善酒类流通行业管理机制,进一步加强酒类流通综合治理,强化组织领导,健全工作机构,加强人员配备,夯实工作基础。

◆加强酒类流通行业规划引导

结合酒类市场出现的新形势、新特点,科学制定实施酒类流通行业的发展规划和政策措施。组织评估《商务部关于“十二五”期间加强酒类流通管理的指导意见》贯彻落实情况,着手研究酒类流通行业面临的新形势、新任务,提出“十三五”期间酒类流通行业发展的总体思路、目标任务和政策措施。

同时,各地酒类流通管理部门要综合考虑本地区经济社会发展需要、产业布局特点、酒类消费偏好、人口结构等因素,进一步鼓励和引导产业整合,提高产业组织化程度,提升行业竞争力;科学编制和完善酒类商业网点具体规划,努力形成总量适度、布局合理、结构优化的发展格局。

◆推动酒类流通体系转型升级

酒类生产和经销企业进一步探索流通模式的创新与变革,推动建立“风险共担、利益共享”的酒类产供销关系,提高生产、流通企业整体抗风险能力和发展水平。鼓励酒类企业充分利用电商、移动互联网、自媒体、线下体验等新兴渠道,建立起符合消费者、市场需求的发展模式。推动出台支持酒类流通企业兼并重组的政策措施,促进企业做大做强,提高流通组织化程度。

支持大型企业发展连锁经营,引导中小企业发展特色化经营,逐步提高酒类流通集中度,减少流通环节、提高流通效率,引导酒类流通体系向专业化、品牌化和体系化发展。

◆着力改善酒类市场经营环境

进一步健全政府部门联动协作机制,加强与重点酒类企业沟通合作,严厉打击制售假冒伪劣酒品等违法违规行为。规范大型商场收取酒类高额进场费、进店费、酒类经销商违规促销、恶性竞争等违规行为。着力破除制约酒类流通行业发展的各类政策性障碍,保障酒类商品在不同地区间自由流通,形成大市场、大流通的酒类流通发展格局。

进一步完善酒类流通溯源制度,鼓励酒类企业采用统一标准,利用RFID、二维码等信息技术开展酒类流通电子追溯建设,完善来源可追溯、去向可查询、责任可追究的溯源体系。

进一步加强诚信体系建设,打造酒类流通信用信息服务平台,推进跨部门信用信息的互联互通,推行失信经营“黑名单”制度。

◆不断深化酒类行业国际合作

建议国内酒类行业充分利用两个市场、两种资源,加大行业国际交流合作,鼓励有条件的酒类企业“走出去”,开拓海外市场,支持集中打包开展宣传推介,缓解国内产能过剩。大力发展酒类会展经济,促进内外贸、产供销协调发展。

◆充分发挥酒类行业协会作用

充分发挥酒类行业协会的桥梁纽带作用,指导和支持行业协会开展行业统计、信息收集、市场分析和咨询服务等工作。支持酒类行业协会开展科学理性饮酒公益宣传活动,深入推进“放心酒示范店”创建活动,推进“真品售酒、实价售酒”,促进行业自律。